一、宏观方面

国际方面,

1、欧元区10月服务业PMI终值录得46.9,前值46.2,预期46.2。虽然略超市场预期,但仍在荣枯线下方运行。随着封锁措施的收紧,欧元区经济复苏在上月陷入停滞。

2、欧元区10月经济活动萎缩,因该地区再度实施封锁措施。衡量制造业和服务业活动的欧元区PMI综合产出指数10月降至49.4,为四个月低点,9月为50.4。

3、美国10月ADP就业人数增加36.5万人,远低于预期值65万人,前值上修为75.3万人。“小非农”远逊于预期,美国经济复苏之路依旧坎坷。

4、美国三季度经济数据好于预期,三季度美国GDP环比折年率增长33.1%,录得历史性增长,但疫情引发的影响可能需要更长时间才能消除。

国内方面,

1、国家统计局数据显示,10月份,中国制造业采购经理指数(PMI)为51.4%,虽比上月微落0.1个百分点,但自3月份以来连续位于临界点以上,表明制造业总体持续回暖。

2、国家统计局数据显示,初步核算,前三季度国内生产总值722786亿元,按可比价格计算,同比增长0.7%。前三季度经济增速由负转正,供需关系逐步改善,市场活力动力增强。

3、中国10月财新制造业PMI 53.6,预期52.8,前值53。10月财新中国制造业PMI较9月回升0.6个百分点,为2011年2月以来最高值,显示制造业景气状况改善明显。

4、国家统计局数据显示,新增利润最多的行业主要是,汽车制造业增长53.8%,有色金属冶炼和压延加工业增长52.0%,黑色金属冶炼和压延加工业增长39.1%,通用设备制造业增长32.4%,电力、热力生产和供应业增长22.4%,电气机械和器材制造业增长16.8%,这六个行业合计拉动三季度规模以上工业企业利润同比增长10.0个百分点。

二、行情回顾

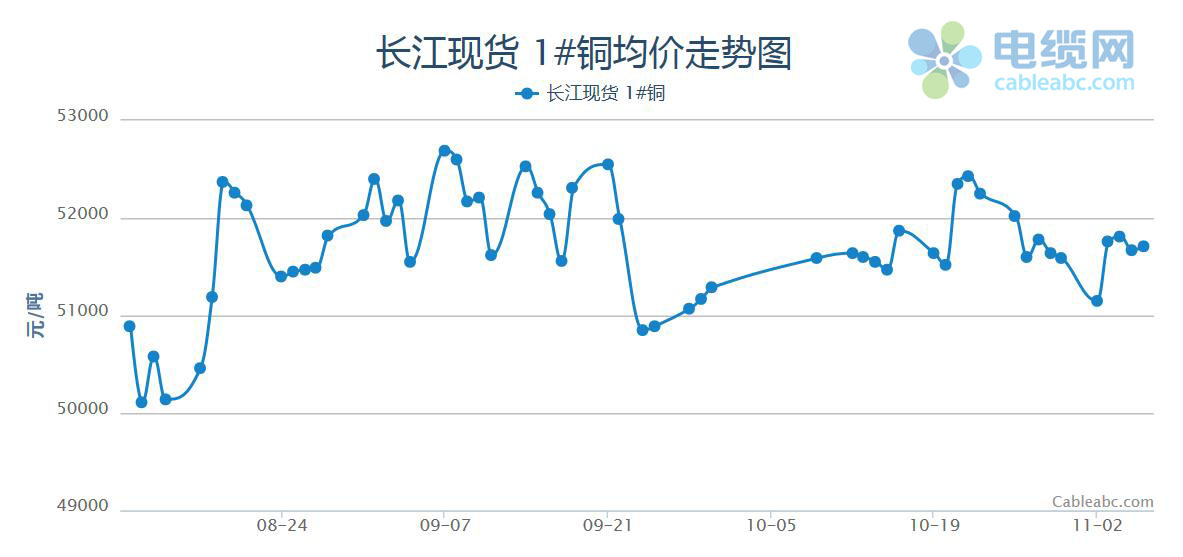

十月铜价延续高位震荡,沪铜主力收至50940点,月涨幅0.02%;受国庆期间特朗普确诊新冠消息影响,伦铜则走出过山车行情,10月波幅超700美元。基本面回顾,9月份进口铜矿砂及精矿同比大增35%,上游矿端受疫情影响明显减弱,而智利罢工扰动频发,短暂性提振铜价,银十国内消费未有亮眼表现,显性库存基本持稳。

宏观方面,本月美国刺激法案传言即将达成的消息提振伦铜最高上探至7000美元,但随后被搁置,市场乐观情绪消退,叠加上临近月底欧美疫情再度激增,美国单日确诊超8万,欧洲多国封城,避险情绪蔓延,美元受到青睐低位反弹,铜价陷入回调整理,月底下探5.1万。各国制造业PMI显示维持扩张,而欧美服务业将继续受疫情影响,对于经济复苏的担忧以及即将到来的美国大选的不确定性同样导致了避险情绪的升温,短期铜价受宏观面指引较大,主力5.1万预计仍有争夺,重点关注美国大选,以及刺激计划进展对于市场信心的推动。

市场方面,本月现货铜涨250元,升贴水先跌后涨,月底好铜升水维持在180元附近。国庆长假之后一周,下游消费有回暖迹象,而随着盘面持续上涨,交投氛围降低,持货商被逼下调至好铜升水100元,月底盘面走跌,再度吸引贸易商、下游逢低入市。整体交投来看,银十消费旺季并不明显。进口盈亏方面,本月窗口继续关闭,缺口最高接近800元/吨,月底缩窄到100元/吨附近。美元低位反弹,离岸人民币小幅贬值,铜价外强内弱明显减弱。

三、废旧市场

十月份中上旬铜价以区间震荡为主,下旬连续回调几日后先扬后抑,至月底现货铜价相比9月底上涨200元/吨左右,废铜微涨100元/吨。佛山地区优质亮铜报47000元/吨。精废差价变化不大,在1500左右。

整个十月份,废铜价格平稳,波动不大。中上旬,南北厂家报价拉大,多地贸易商收货价格赶超北方厂家,但下旬期间,北方下游厂家因原料紧缺,报价差距缩小。下旬经过连续几日行情回调之后,持货商捂货心态稍有缓解。行情止跌回稳,市场交投氛围稍有好转,且临近月底,厂家边料处理增多。了解到,因废料紧缺影响,江西、河南部分厂家跟涨难跟跌,且河南地区厂家业务员纷纷外出收货。另外,据福建地区大型货场反馈,搬货也明显受限,同时倒逼废铜继续挺价,精废差价缩窄。北方废铜货源紧缺,废料库存仅够维持3天以内生产,本月到货订单减少,部分铜厂采购主动外出寻货,以维持稳定生产供应,10月份当地多数厂家都有短暂停炉的情况,下游铜杆成品订单尚可但不及上月,且部分厂家账期有所延长。

本月19日,国家环境部发布了规范再生铜进口的公告,符合标准的再生铜将不属于固废,可自由进口,该政策将于11月1日起实施,废铜进口标准推出在即,市场担忧进口资源大量流入后会打压价格,谨慎观望心态升温。另,2020年第十三批限制废铜批文已公布,铜废料核定进口量为5980吨。

四、走势预测

本月国内铜价高位震荡,临近月末呈冲高回落态势。基本面海外铜库存持续流入国内,国内工业虽有回暖但整体铜消费端压力依旧较大,旺季不旺下难以形成价格动力。而消息面上欧美疫情蔓延,叠加美国大选在即不确定性增加,沪铜进一步向消息及技术面价格指引靠拢。短期沪铜或有震荡下行区间形成,料下月高位托底震荡为主,先抑后扬维持五万价格重心。

五、行业要闻

1、日本住友金属矿业公司(Sumitomo Metal)日前表示,正在审查其在智利北部塞拉戈达(SierraGorda)铜矿的少数股权的战略选择,该矿山由波兰铜业集团(简称KGHM)控股。

2、智利Candelaria铜矿工会高层表示,伦丁矿业智利Candelaria铜矿Mina工会未能与该公司管理层及智利劳动部门围绕恢复薪资谈判的条件达成共识,该工会决定延长罢工时间。

3、紫金矿业可转债发行获得了核准,发债面值总额为60亿元,期限为五年。募集资金将用于投建矿山项目,用于刚果(金)卡库拉项目(Kamoa-Kakula)、塞尔维亚Timok项目和黑龙江铜山项目。

4、智利矿业公司安托法加斯塔(Antofagasta)表示,第三季度铜产量环比下降4.6%,今年的产量很可能位于最初预测区间72.5万至75.5万吨的低端,净现金成本预计低于最初预期的1.20美元/磅。

5、矿业巨头必和必拓搁置了在南澳大利亚奥林匹克大坝铜、金和铀矿25亿美元的扩建计划,此前对矿体的研究显示,扩建效果弱于预期。该矿在截至9月30日的三个月中生产了超过50,000吨铜,为2015年以来的最高季度产量。

6、世界金属统计局公布的最新报告显示,2020年1-8月全球铜市供应短缺44.7万吨,2019年全年供应短缺38.3万吨。1-8月全球矿山铜产量为1354万吨,较去年同期下滑0.5%。1-8月全球精炼铜产量为1,580万吨,较去年同期增加3.6%,其中,中国增加623万吨,智利增加10.1万吨。1-8月全球需求量为1,620万吨,去年同期为1,550万吨。1-8月中国表观需求量为0.94万吨,较去年同期增加17.5%。